Ссудный процент (процентный доход) – это денежное вознаграждение, которое получают кредиторы, предоставляя кредит. Ссудный процент является ценой кредита, или платой, которую заемщик денег должен кредитору за пользование кредитом.

В экономической теории существует традиция вместо термина «процентный доход» использовать термин «ссудный процент». При этом в понятие ссудный процент вкладывается определенный смысл с точки зрения его происхождения. Ссудный процент представляет собой доход на ссудный капитал, тем самым подчеркивается денежная природа процента.

Ссудный процент выражает взаимоотношения кредиторов и заемщиков. По сути, он характеризует:

- распределение доходов;

- риски, которые несут кредиторы и заемщики в процессе кредитования.

При распределении доходов, полученных на инвестированные средства, доля заемщика составляет предпринимательский доход, доля кредитора – ссудный процент.

Кредиторы получают вознаграждение за риск невыполнения долговых обязательств, заемщики рискуют не получить достаточно высокий доход для выполнения своих обязательств по кредиту. Поэтому определение процентной ставки – одна из наиболее трудных задач в кредитовании заемщиков: кредиторы стремятся установить достаточно высокую ставку, чтобы получить прибыль и компенсировать свои риски, но ставка должна быть достаточно низка, чтобы заемщик мог погасить кредит и не обратился бы к другому кредитору или к другому сегменту финансового рынка. Существуют также объективные экономические факторы, определяющие разнообразие, структуру и уровень процентных ставок. Знание и понимание этих факторов необходимо при изучении кредитно-финансовой сферы, для принятия практических финансовых решений.

Ставка процента (процентная ставка) – хода к величине ссуды.

Источником процента служит доход, полученный от использования кредита.

Движение ссужаемой стоимости таково:

Д — Д, т.е. Д — Д = ΔД

где Д – ссужаемая стоимость;

Д – наращенная сумма долга;

ΔД – приращение к ссуде, выступающее в виде платы за кредит.

Для кредитора цель сделки состоит в получении определенного дохода на ссуженную стоимость; предприниматель привлекает средства также с целью увеличения прибыли. Ее размер зависит от цены продукции и затрат на ее производство, т.е. от себестоимости продукции, представляющей затраты живого и овеществленного труда. Когда предприниматель привлекает заемные средства, то из прибыли он должен уплатить проценты. Если исходить из принципа равного дохода на вложенные средства, то на один рубль заемных средств приходится величина прибыли, соответствующая доходности собственных вложений. Столкновение интересов собственника средств и предпринимателя, пускающего их в оборот, приводит к разделению прибыли на вложенные средства между заемщиком и кредитором. Доля последнего выступает в форме ссудного процента.

Существующие теории ссудного процента исходят из наличия неразрывной взаимосвязи между спросом и предложением средств, объемом сбережений и инвестиций, процентом и доходом как элементами единой системы. Причем, ее макроэкономический анализ возможен только с учетом одновременного рассмотрения всех выделенных составляющих.

Этот подход может быть выражен через систему функций:

![]()

где М – предложение, денежных средств;

L – функция спроса денежных средств;

S – функция сбережений;

I – функция объема инвестиций;

i – норма процента;

y – уровень дохода.

Первое уравнение определяет взаимосвязь между спросом и предложением средств, а второе – между объемом сбережений и инвестиций. С учетом заданного количества денег единовременное решение системы указанных уравнений позволяет, по мнению автора, определить норму ссудного процента и уровень дохода на инвестиции.

Иными словами, при сложившемся уровне дохода на инвестиции норма процента на денежном рынке формируется соотношением спроса и предложения денежных средств. Одновременно при неизменной норме процента уровень дохода в «реальном» секторе определяется объемом сбережений и инвестиций. Денежная сфера и реальный (производственный) сектор тесно взаимосвязаны. Изменения в соотношении спроса и предложения денежных средств ведут к колебанию процента, который в свою очередь действует на формирование спроса на инвестиции и в конечном счете – на уровень дохода. Увеличение или уменьшение доходности осуществляемых вложений, напротив, определяет размер денежного спроса и, следовательно, уровень ссудного процента.

Рассмотренный механизм формирования уровня ссудного процента базируется на разработках ряда направлений, которые внесли весомый вклад в развитие теории данной проблемы. Основными из них выступают реальная, или классическая, теория ссудного процента, теория ссудных фондов и кейнсианская теория предпочтения ликвидности.

Классическая теория процента предполагает, что единственными переменными, которые воздействуют на норму процента даже в краткосрочном аспекте, выступают инвестиции и сбережения.

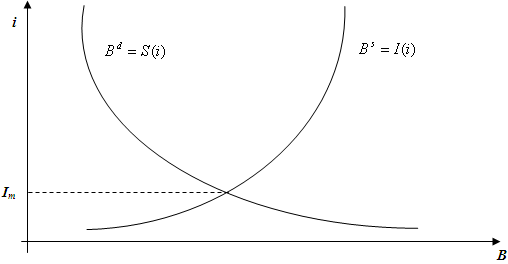

Простая реальная модель рынка облигаций включает функцию спроса и предложения облигаций и равновесную норму процента, которая устанавливается в точке их равенства (Bd – Bs, Im – равновесная норма процента).

Bs – функция предложений облигаций; Bd – функция спроса облигаций; S(i) – функция сбережений; I(i) – функция инвестиций

Простая реальная модель рынка облигаций

Предполагается, что спрос и предложение облигаций равны сбережениям и инвестициям, и, следовательно, условие равновесия можно также представить в виде S(i)=I(i), т.е. норма процента определяется равновесием планируемых сбережений и инвестиций.

Классическая теория процента абстрагируется от влияния ряда факторов. Однако данная теория не учитывает воздействия других рынков на спрос и предложение облигаций; предполагается, что облигации – единственный вид активов, которыми располагает потребитель; делается ряд прочих допущений.

Неоклассическая теория ссудных фондов, разработанная экономистами стокгольмской и кембриджской школ, расширяет понятие спроса и предложения капитала, дополняя его спросом на кассовую наличность и приростом денежной массы. В этом случае поток спроса на облигации приравнивается к сумме планируемых сбережений и некоторому приросту денежной массы за какой-либо период:

Bd = S(i) + Ms

где Мs – прирост денежной массы за определенный период времени.

Признается, что спрос на заемные фонды (или поток предложения облигаций) вызывается потребностью финансирования производственных инвестиций, а также спросом на кредит со стороны тех, кто стремится увеличить свою кассовую наличность, что можно выразить следующей функцией:

Bs = I(i) + Md(i)

где Md(i) – денежный спрос с целью увеличения кассовой наличности.

Условие равновесия рынка при этом получит следующее выражение:

S(i) + Md(i) = I(i) + Ms(i)

Согласно теории ссудных фондов норма процента выступает в значительной степени денежным феноменом. Она определяется как реальными факторами (сбережениями и инвестициями), так и денежными (спросом на деньги и их предложением), причем уровень процента может быть изменен непосредственно за счет влияния последних.

В кейнсианской теории предпочтения ликвидности норма процента определяется в качестве вознаграждения за расставание с ликвидностью. Кейнс отмечал, что процент – это цена, которая уравновешивает желание держать богатство в форме наличных денег с имеющимся количеством наличных денег, т.е. количество денег в обращении – еще один фактор, который наряду с предпочтением ликвидности при данных обстоятельствах определяет действительную норму процента.

Таким образом, уровень процента с учетом заданного дохода изменяется в прямом отношении к степени предпочтения ликвидности и в обратном – к количеству денег в обращении:

M’ = L'{y,i}

где M’ – количество денег;

L’ – функция .предпочтения ликвидности.

Следует отметить, что предпочтение ликвидности Дж.М. Кейнс ставит в зависимость от обращения, предосторожности и спекулятивных соображений.

Кейнс определил, что график предпочтения ликвидности L=L(y0,i), отражающий связь количества денег с нормой процента, представляет плавную кривую, которая падает по мере роста объема денежной массы. В точке пересечения функции с заданным предложением денежных средств (М) будет получена равновесная для настоящего момента норма процента (i0).

Таким образом, особенность кейнсианской теории состоит в предположении, что норма процента складывается в результате взаимодействия спроса и предложения денежных средств. При этом процент рассматривается как психологический феномен.