Глава 26 НК РФ также определяет налоговую базу по НДПИ как стоимость ДПИ, определяемую налогоплательщиком самостоятельно.

Согласно пункту 1 статьи 340 НК РФ для определения стоимости ДПИ может быть применен один из трех способов:

- исходя из сложившихся у налогоплательщика за соответствующий налоговый период цен реализации без учета государственных субвенций;

- исходя из сложившихся у налогоплательщика за соответствующий налоговый период цен реализации ДПИ;

- исходя из расчетной стоимости ДПИ. Причем третий способ вновь по замыслу законодателя подлежит факультативному применению в случаях, когда у налогоплательщика в налоговом периоде отсутствует факт реализации ДПИ (пункт 4 статьи 340 НК РФ).

Согласно статье 6 Бюджетного кодекса РФ: «Субвенция — бюджетные средства, предоставляемые бюджету другого уровня бюджетной системы Российской Федерации или юридическому лицу на безвозмездной и безвозвратной основах на осуществление определенных целевых расходов». Положение Кодекса, исключающее из-под налогообложения полученные субвенции, вполне объяснимо, поскольку налогообложение указанных сумм лишит смысла финансирование такого вида целевых расходов, как возмещение разницы между оптовой ценой и расчетной стоимостью, так как полученная сумма будет меньше такой разницы, либо выделяемая из бюджета сумма субвенции должна быть существенно выше фактической разницы.

Определение Налоговая база определяется исходя из сложившихся у налогоплательщика за соответствующий налоговый период цен реализации ДПИ:

1. Для определения налоговой базы по НДПИ при помощи первого или второго способа во внимание принимаются цены реализации ДПИ соответствующего вида, сложившиеся исключительно в пределах налогового периода. Данное требование связано с тем, что согласно пункту 1 статьи 55 НК РФ именно по итогам налогового периода происходит определение налоговой базы и исчисление суммы налога, подлежащей уплате в бюджет (окладной суммы). В соответствии со статьей 341 НК РФ налоговым периодом по НДПИ признается календарный месяц.

2. Стоимость единицы ДПИ определяется исходя из выручки от реализации добытого полезного ископаемого (для первого метода — без учета полученных субвенций на возмещение разницы между оптовой ценой и расчетной стоимостью). При этом стоимость единицы добытого полезного ископаемого рассчитывается как отношение выручки от реализации добытого полезного ископаемого к количеству реализованного добытого полезного ископаемого:

Стоимость единицы ДПИ = (Выручка от реализации ДПИ / Количество реализованного ДПИ)

Выручка от реализации ДПИ определяется исходя из цен реализации (уменьшенных на суммы субвенций из бюджета), определяемых с учетом положений статьи 40 НК РФ, без налога на добавленную стоимость (при реализации на территории Российской Федерации и в государства — участники Содружества Независимых Государств) и акциза, уменьшенных на сумму расходов налогоплательщика по доставке в зависимости от условий поставки. Применение при определении выручки положений статьи 40 НК РФ означает то, что выручка формируется исходя из цен, указанных в договоре на реализацию полезных ископаемых.

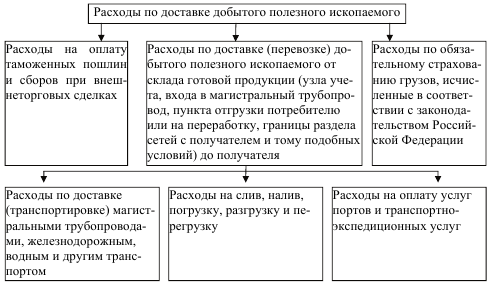

Статья 340 НК РФ определяет перечень тех расходов, которые включаются для целей главы 26 НК РФ в состав расходов по доставке, уменьшая выручку от реализации ДПИ.

Схема расходов, уменьшающих выручку от реализации ДПИ

В случае, если выручка от реализации ДПИ получена в иностранной валюте, то она пересчитывается в рубли по курсу, установленному Центральным банком Российской Федерации на дату реализации ДПИ, определяемую в зависимости от выбранного налогоплательщиком метода признания доходов.

3. Определение налоговой базы исходя из расчетной стоимости ДПИ. Согласно пункту 4 статьи 340 ЛК РФ: «Расчетная стоимость ДПИ определяется налогоплательщиком самостоятельно на основании данных налогового учета. В этом случае налогоплательщик применяет тот порядок признания доходов и расходов, который он применяет для определения налоговой базы по налогу на прибыль». Речь идет об использовании налогоплательщиком методов получения (кассовый метод) и метода начисления (накопительный метод) для целей исчисления налога на прибыль организаций.

В соответствии с пунктом 1 статьи 272 НК РФ, определяющим содержание метода начисления, «расходы, принимаемые для целей налогообложения с учетом положений главы 25 Налогового кодекса РФ и определяемые с учетом положений статей 318-320 Кодекса, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты. Расходы признаются в том отчетном (налоговом) периоде, в котором эти расходы возникают исходя из условий сделок (по сделкам с конкретными сроками исполнения) и принципа равномерного и пропорционального формирования доходов и расходов (по сделкам, длящимся более одного отчетного (налогового) периода)». Приведенное общее правило далее по тексту статьи 272 НК РФ раскрывается в зависимости от конкретной группы расходов, указанной в пункте 2 статьи 253 НК РФ. Специальные нормы, которые устанавливают специфику признания расходов для целей налогообложения, будут нами рассмотрены при характеристике каждой из групп расходов, которые учитываются при формировании налоговой базы по НДПИ.

Метод получения (кассовый метод) заключается согласно пункту 3 статьи 273 НК РФ в том, что «расходами налогоплательщиков признаются затраты после их фактической оплаты. Оплатой товара (работ, услуг (или) имущественных прав) признается прекращение встречного обязательства налогоплательщиком — приобретателем указанных товаров (работ, услуг) и имущественных прав перед продавцом, которое непосредственно связано с поставкой этих товаров (выполнением работ, оказанием услуг, передачей имущественных прав)».

Отметим, что поскольку формирование расчетной стоимости ДПИ осуществляется по правилам главы 25 НК РФ, «расходы, включаемые в расчетную стоимость, должны отвечать тем критериям, которые содержатся в пункте 1 статьи 252 НК РФ. В частности, данные расходы должны быть обоснованными и документально подтвержденными.

При определении расчетной стоимости ДПИ учитываются следующие виды расходов, произведенных налогоплательщиком в налоговом периоде:

- материальные расходы, определяемые в соответствии со статьей 254 НК РФ за исключением материальных расходов, понесенных в процессе хранения, транспортировки, упаковки и иной подготовки (включая предпродажную подготовку), при реализации ДПИ (включая материальные расходы, а также за исключением расходов, осуществленных налогоплательщиком при производстве и реализации иных видов продукции, товаров (работ, услуг));

- расходы на оплату труда, определяемые в соответствии со статьей 255 НК РФ за исключением расходов на оплату труда работников, не занятых при добыче полезных ископаемых;

- суммы начисленной амортизации, определяемой в порядке, установленном статьями 258-259 НК РФ за исключением сумм начисленной амортизации по амортизируемому имуществу, не связанному с добычей полезных ископаемых;

- расходы на ремонт основных средств, определяемые в порядке, установленном статьей 260 НК РФ за исключением расходов на ремонт основных средств, не связанных с добычей полезных ископаемых;

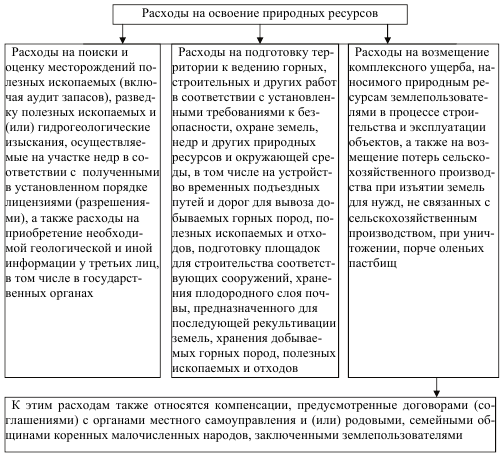

- расходы на освоение природных ресурсов, определяемые в соответствии со статьей 261 НК РФ.

Пункт 1 статьи 261 НК РФ устанавливает открытый перечень тех расходов, которые подлежат включению в налоговую базу в составе расходов на освоение полезных ископаемых. Схематично предлагаемый законодателем перечень расходов на освоение природных ресурсов показал на рисунке. В данный перечень (открытый) не вошли, например, расходы на проведение экологической экспертизы и оценки воздействия на окружающую среду (в тех случаях, когда это обязательно);

Расходы на освоение природных ресурсов, включаемые в налоговую базу НДПИ

Расходы на поиски и оценку месторождений полезных ископаемых (включая аудит запасов), разведку полезных ископаемых и (или) гидрогеологические изыскания, осуществляемые на участке недр в соответствии с полученными в установленном порядке лицензиями (разрешениями), а также расходы на приобретение необходимой геологической и иной информации у третьих лиц, в том числе в государственных органах

6) расходы на ликвидацию выводимых из эксплуатации основных средств, включая расходы на демонтаж, разборку, вывоз разобранного имущества, охрану недр и другие аналогичные работы, а также расходы на содержание законсервированных производственных мощностей и объектов, за исключением указанных в этих подпунктах расходов, не связанных с производством по ДПИ. Данные расходы вновь должны быть связаны с добычей полезных ископаемых, в противном случае они не включаются в налоговую базу по НДПИ.

Что касается требований по охране недр, то их перечень содержит в себе Закон РФ «О недрах». Причем статья 23 данного Закона устанавливает, что «в случае нарушения требований настоящей статьи право пользования недрами может быть ограничено, приостановлено или прекращено специально на то уполномоченными государственными органами в соответствии с законодательством». Таким образом, в части включения в налоговую базу расходов на охрану недр обращает на себя внимание очевидный фискальный характер данного положения, поскольку добросовестному недропользователю уклонение от принятия мер по охране недр весьма невыгодно и, следовательно, налоговая база будет стабильно включать расходы на охрану недр;

7) расходы на обязательное и добровольное страхование имущества, расходы, связанные с производством и (или) реализацией, определяемые в соответствии со статьей 264 НК РФ, а также проценты по полученным заемным средствам, за исключением указанных в этих подпунктах расходов, не связанных с производством по ДПИ.

Применительно к расходам на обязательное и добровольное страхование речь должна идти о страховании только тех рисков, с которыми связана ДПИ, облагаемых НДПИ. И в первую очередь речь, вероятно, должна идти об экологическом страховании (статья 18 Федерального закона от 10.01.2002 г. № 7-ФЗ «Об охране окружающей среды»). Указанное страхование относится к страхованию гражданско-правовой ответственности, вследствие чего включается в состав расходов на обязательное и добровольное страхование.