В основе всех решений, принимаемых инвестором в процессе финансовых и экономических инвестиций, всегда лежит балансирование между желаемыми (ожидаемыми) доходами с одной стороны и риском убытков с другой. Т. е. Риск – это подверженность возможности потери или ущерба.

Рискованность ситуации определяется, во-первых, ограниченными возможностями управления; во-вторых, недостатком времени; в-третьих, нехваткой информации.

Хозяйственные ситуации невозможно контролировать полностью. Они зависят от действий поставщиков и конкурентов, спроса на продукцию данной фирмы (предприятия), мер правительства и т. п. Эти ситуации никогда не повторяются в точности: действуют скрытые долговременные тенденции, часть информации намеренно утаивается, что делает ее неполной и ненадежной.

Различают следующие виды рисков:

- Технический риск. Он представляет собой вероятность того, что проект окажется неоправданным с технической точки зрения (или в более общем случае – стоимость технических решений окажется неприемлемой). Это касается прежде всего научно-технических нововведений.

- Производственный риск связан с осуществлением любых видов предпринимательской деятельности, в частности – производством продукции (работы, услуг). Главной причиной возникающего производственного риска является неверная прогнозная оценка будущего объема производства продукции, который, как правило, оказывается чрезмерно оптимистичным. Кроме того, могут быть весьма существенные ошибки при определении затрат. Например, создание сверхзвукового пассажирского лайнера «Конкорд» фактически потребовало в 7 раз больших затрат, чем предполагаемые.

- Коммерческий риск возникает в процессе реализации товаров и услуг, произведенных предприятием. Причинами его возникновения являются изменение конъюнктуры рынка, потери товара в процессе обращения, увеличение издержек обращения. Наибольший риск характерен для предприятий с передовой технологией. Они сталкиваются с интенсивной международной конкуренцией, и их продукция может в одно мгновение устареть, что приведет к резкому снижению объема продаж, а, следовательно, и прибыли.

- Финансовый риск – это риск, возникающий в сфере отношений предпринимателя или предприятия с банками и другими финансовыми институтами (фондами, компаниями, группами). Он обычно измеряется отношением величины заемных средств к величине собственных средств. Чем больше это отношение, тем в большей степени предприниматель, осуществляющий проект, зависит от кредиторов. Прекращение кредитования или ужесточение условий кредита может повлечь за собой остановку производства.

- Политический риск связан с нечеткостью и непрерывной изменчивостью законодательных и нормативных актов, регулирующих экономическую деятельность.

- Инфляционный риск.

Учет потерь, связанных с перечисленными рисками, является обязательным при определении результата от инвестиций. Чем выше риск, тем больше должна быть отдача.

Например, по оценкам американской компании «Шеврон» рентабельность инвестиций в зависимости от степени риска должна быть следующей:

- при полном отсутствии риска (100% шанс на успех) норма прибыли = 20%;

- при умеренной степени риска и 80% вероятности успеха требуемый уровень рентабельности повышается до 32%;

- если шансы на успех 50 на 50, то рентабельность должна быть не ниже 67%;

- в случае чрезвычайно высокой рискованности проекта (когда шансы на успех не превышают 20%) требуемый уровень отдачи КВ должен составлять 190% (это внутренний коэффициент эффективности инвестиций).

Степень риска должна учитываться при определении ставки дисконтирования, т. е.

![]()

Где rпр – коэффициент дисконтирования для конкретного проекта;

i – минимальная ставка доходности;

h – среднегодовой темп инфляции;

К – коэффициент, учитывающий степень риска (1,2 ÷ 2).

При сравнении проектов и отборе их для реализации также учитывают наряду с эффективностью и степень риска.

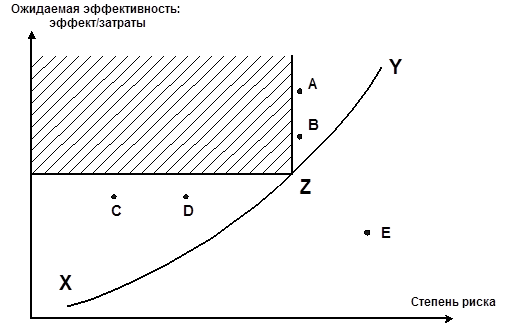

Оценка риска при сравнении проектов

Проект А предпочтительнее проекта В, т. к. при одинаковой степени риска он имеет большую эффективность.

Проект С предпочтительнее проекта Д, т. к. имеет меньший риск.

Линия XY представляет границу, определяющую допустимые условия, которым должен удовлетворять отбираемый проект. Проект Е должен быть отвергнут, т. к. ожидаемая отдача от инвестиций (эффективность) слишком низка для риска, ассоциируемого с проектом. Рассмотрение всего портфеля проектов ведет к установлению его эффективности по отношению к целям бизнеса (это заштрихованный участок, внутри которого любые сочетания риска и эффективности считаются удовлетворительными). При этом значение z показывает минимальное значение отдачи инвестиций для портфеля проектов в целом. В этих условиях должны быть отобраны проекты А и С с тем, чтобы поддержать уровень риска в допустимых пределах. Такое решение предпочтительнее выбора проектов А и В, хотя они обеспечивают более высокую эффективность.