Банковское кредитование осуществляется при соблюдении ряда принципов. Важнейшими из них выступают возвратность кредита, обеспеченность, срочность, определение границ кредитования, платность.

Возвратность – основополагающее свойство кредитных отношений, отличающее их от других видов денежных отношений. Возможность возврата ссуды обусловлена кругооборотом средств заемщика, который начинается и заканчивается в денежной форме. На практике выработаны различные способы соблюдения этого принципа, состоящие в определении конкретного источника погашения долга и оформлении права на его использование кредитором.

При значительной потребности в кредите возрастает риск его невозврата, и поэтому даже при устойчивом финансовом положении заемщика более надежным для банка представляется выдача кредита под какое-либо материальное обеспечение (товарно-материальные ценности, ценные бумаги, валюта, расчетные документы и другие объекты кредитования).

Важнейший принцип краткосрочного кредитования – срочность, конкретизирующая возвратность кредита во времени. Ссуда выдается на определенный срок, после чего она должна быть возвращена банку. Срок пользования ссудой зависит от времени существования действительной потребности в кредите или объекта кредитования. Например, ссуда, выданная под запасы товарно-материальных ценностей, должна быть возвращена после их реализации и поступления платежей, достаточных для ее погашения.

Длительность кредитования может устанавливаться в виде его предельных сроков либо в виде конкретных дат и сумм погашения. В некоторых случаях, например при кредитовании по обороту, сроки кредитования не оговариваются, но заемщиком дается обязательство погасить кредит при первой же возможности путем зачисления выручки от реализации и других поступлений на счет заемщика.

При выдаче банковской ссуды определяются границы кредитования. Размеры краткосрочного банковского кредитования зависят не только от желаний и потребностей заемщика, но и от возможностей банка, использующего для ссудных операций как собственные, так и привлеченные денежные средства.

При разовых обращениях к банку за ссудой возможности банка удовлетворить заемщика выявляются оперативно при заключении кредитного соглашения по каждой отдельной сделке. В этом случае нет необходимости устанавливать границы объемов кредитования. При длительном и тесном сотрудничестве кредитора и заемщика у них появляется возможность надежно оценить перспективы совместной деятельности, сократить время и расходы, связанные с ведением переговоров и оформлением соглашения по каждой кредитной сделке. При этом возникает необходимость предварительного определения границ кредитования в виде лимитов, т.е. предельных сумм кредита, которые заемщик может получить в банке.

Масштабы выданных кредитов во многом зависят от исходных правил, которыми руководствуется банк. На практике обычно применяются следующие из них.

Размер кредита определяется в сумме фактического разрыва в платежном обороте. Эта ситуация возникает в том случае, если сложившиеся в данный момент платежи оказываются больше, чем имеющиеся в распоряжении предприятия свободные денежные средства. Разрыв в платежном обороте может быть вызван колебаниями как оборотных, так и основных средств заемщика.

Параметры банковского кредита рассчитываются в сумме предполагаемых платежей. Как и в предыдущем варианте, ссуда выдается здесь в сумме 100%-го разрыва как доверие, оказываемое клиенту, испытывающему временные финансовые затруднения.

Несколько иное положение возникает тогда, когда банк кредитует реальное накопление товарно-материальных ценностей. В данном случае сумма кредита определяется на основании представляемых клиентом сведений об остатках кредитуемых товарно-материальных ценностей. Размером кредита выступает их оплаченный остаток, который определяется в виде разности остатка кредитуемых ценностей на складе и в пути, включая неоформленные отгрузки, и источников, имеющихся в распоряжении предприятия, а именно различных видов кредиторской задолженности и собственных оборотных средств. При выдаче кредита учитываются общие пределы кредитования, регламентируемые лимитом кредитования данного клиента.

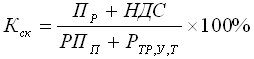

Наиболее распространенным кредитом является кредит под отгруженные товары. В этом случае в стоимости отгруженной продукции, указанной в расчетных документах, содержатся как кредитуемые (себестоимость продукции, транспортные расходы, расходы на упаковку и тару), так и некредитуемые элементы (прибыль и налог на добавленную стоимость). Кредитование осуществляется за минусом скидки (стоимости некредитуемых элементов), размер которой можно определить по формуле:

где ПСК – прибыль от реализации, руб.;

НДС – налог на добавленную стоимость, руб.,

РПП – план реализации продукции по отпускным ценам, руб.;

РТР,У,Т – стоимость транспортных расходов, упаковки и тары, не входящая в план реализации, руб.

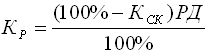

Величина кредита может быть определена по формуле:

где КР – размер кредита, руб.;

РД – общая сумма остатка расчетных документов, руб.

Универсальным для определения размера кредита выступает способ, используемый в мировой банковской практике, когда ссуда выдается не в полной сумме, а за минусом определенной части, не кредитуемой банком. Размер некредитуемой части определяется банком самостоятельно (в процентах к заявленному размеру кредита) с учетом его опыта, степени кредитоспособности клиента, экономического риска.

Принцип платности кредита предполагает уплату заемщиком процентов за пользование банковской ссудой. Величина процента устанавливается в виде годовых норм или ставок. Процентные ставки могут быть твердыми (неизменными в течение всего срока ссуды) либо меняющимися, что характерно для периодов с высоким уровнем инфляции.

Размер процентов устанавливается договором между банком и клиентом. В чрезвычайных обстоятельствах Центральному банку РФ предоставлено право его регулирования.

При использовании банком в процессе кредитования централизованных кредитных ресурсов процентная ставка определяется на уровне учетной ставки Центрального банка РФ, увеличенной на 3 пункта.

Источники уплаты процентов за пользование краткосрочными банковскими ссудами могут быть различными. Платежи по процентам за кредиты, выданные под товарно-материальные ценности, затраты производства и другие аналогичные цели, позитивно характеризующие деятельность предприятия, относятся на себестоимость продукции, работ и услуг. Величина этих процентных платежей установлена в пределах учетной ставки Центрального банка РФ, увеличенной на 3 пункта. Расходы по уплате процентов, превышающих этот предел, а также оплата процентов по ссудам, полученным на восполнение недостатка собственных оборотных средств, просроченным и отсроченным ссудам осуществляются за счет прибыли, остающейся в распоряжении предприятий.

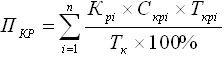

Общая сумма уплачиваемых процентов определяется по формуле

где П – общая сумма уплачиваемых процентов, тыс. руб.;

К – сумма полученного i-го кредита, тыс. руб.;

Скpi – процентная ставка i-го кредита, %;

n – количество полученных в отчетном периоде кредитов;

Ткрi – срок предоставления i-го кредита, дней;

Тк – календарная продолжительность года, дней.

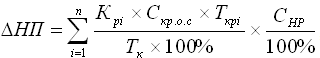

Расходы по банковским процентам в той части, в которой они были отнесены на себестоимость реализованной продукции, уменьшают налогооблагаемую прибыль и, следовательно, снижают налог на прибыль на величину

где НП – снижение налога на прибыль, тыс. руб.;

Скр.о.с – ставка кредита (в пределах, относимых на себестоимость), %;

СНП – ставка налога на прибыль, %.

Поэтому реально для предприятия стоимость расходов по уплате процентов оказывается меньше (компенсируется) вследствие снижения налога на прибыль:

Пкр.реал = Пкр — ΔНП

где Пкр.реал – реальная стоимость кредитных ресурсов, тыс.руб.

Для той части платы за кредит, которая относится на уменьшение чистой прибыли предприятия, рассмотренный выше механизм не действует.

Начисление процентов происходит ежемесячно либо ежеквартально, а их выплата осуществляется частями согласно установленному банком графику, как правило, вместе с погашением ссуды. При начислении суммы процентов могут применяться простые проценты (при этом срок кредитования совпадает со сроком начисления процентов и ставка применяется к неизменной начальной сумме) либо сложные проценты (когда в течение срока кредитования проценты начисляются по периодам внутри него и ставки применяются к сумме с начисленными в предыдущем периоде процентами).