Расчетные операции по перечислению денежных средств через кредитные организации (филиалы) могут осуществляться с использованием:

- корреспондентских счетов (субсчетов), открытых в Банке России;

- корреспондентских счетов, открытых в других кредитных организациях;

- счетов участников расчетов, открытых в небанковских кредитных организациях, осуществляющих расчетные операции;

- счетов межфилиальных расчетов, открытых внутри одной кредитной организации.

Расчеты через расчетную сеть Банка России представляют собой совокупность РКЦ, на которые возложена функция обеспечения проведения платежей в банковской системе.

РКЦ являются посредниками при проведении расчетных операций между банками. Эти расчеты фиксируются по корсчетам, открытым в РКЦ.

Для проведения расчетных операций каждая кредитная организация, расположенная на территории РФ и имеющая лицензию БР на осуществление банковских операций, открывает по месту своего нахождения один кор счет в подразделении расчетной сети БР. Сч. 30102 (А) — открывается в КБ. Сч. 30101 — открывается в БР. Операции по этим счетам отражаются зеркально.

Кредитная организация вправе открыть на имя каждого филиала по месту его нахождения один корреспондентский субсчет в подразделении расчетной сети Банка России

Отношения между БР и обслуживаемой им кредитной организацией (филиалом) при осуществление расчетных операций через расчетную сеть БР регулируются законодательством, договором корреспондентского счета

Платежи могут осуществляться в пределах средств, имеющихся на момент оплаты, с учетом средств, поступающих в течение операционного дня, и кредитов БР в случаях, установленных норм актами БР и заключенными договорами.

Межбанковские прямые корреспондентские отношения

Для организации взаимных расчетов банки могут открывать корреспондентские счета на балансе друг у друга. Эти отношения договорные.

Для открытия счета необходимо предоставить заявление, копии лицензии, устава, карточку с образцами подписей и другую информацию.

При заключении договора должна быть достигнута договоренность:

- об одновременном отражении операций, в т.ч. определена ДПП (дата перечисления платежа), время пробега документов, способ передачи информации;

- об обязательном подкреплении корреспондентского счета;

- о возможности предоставления овердрафта;

- о порядке обмена выписками;

- о возможности расторжения договора;

ЦБ РФ определил требования по открытию и проведению операций по кор/счетам- операции должны проводится день в день.

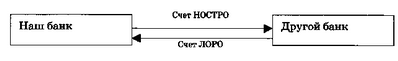

Корреспондентские счета могут быть следующих видов:

1. счета НОСТРО, означающие открытые нами активные счета у вас, то есть в другом банке;

2. счета ЛОРО, означающие открытые вами, то есть другим банком пассивные счета у нас, то есть в нашем банке;

3. счета ВОСТРО, означающие открытие счетов иностранными банками в банке-резиденте в местной валюте или валюте третьих стран.

3. счета ВОСТРО, означающие открытие счетов иностранными банками в банке-резиденте в местной валюте или валюте третьих стран.

Таким образом, счета НОСТРО и ЛОРО соотносятся между собой как зеркальные отражения друг друга. Открытие этих счетов сопровождается определением таких показателей, как размеры возможного овердрафта по взаимным счетам (1), сроки (2), процентные ставки (3) и дата валютирования (4). Образовавшееся дебетовое сальдо на счете НОСТРО означает размещение своих денежных средств в другом банке, а кредитовое сальдо — использование средств другого банка, которое регулируется по договору об овердрафте, то есть о лимите превышения средств.

При закрытии счета ЛОРО средства перечисляются платежным поручением через кор счет в РКЦ.

Межфилиальные расчеты

Через счета межфилиальных расчетов могут проводиться всевозможные операции как по поручению клиента, так и внутрибанковские операции.

Банком должны быть разработаны правила построения расчетной системы кредитной организации. Эти правила должны определять порядок ведения счетов, порядок выверки оборотов, документ, ДПП и т.д.

ЦБ РФ предъявляет требование — одновременное отражение операций, т.е. сальдо взаимных расчетов должно быть одинаковым.

Филиалы могут открывать межфилиальные счета друг у друга. Если головной банк и филиал обслуживаются на одной территории, то филиал должен проводить все операции через кор счет головного банка.

Межбанковский клиринг

Базу для его проведения составляют корсчета банков, которые могут открываться друг у друга или в специальном клиринговом центре. Количество банков-участников определяет эффективность клиринга: чем больше объем операций, тем полнее происходит урегулирование взаимных требований

Платежи могут проводиться на валовой либо на чистой основе. В первом случае расчеты по каждой сделке осуществляются отдельно, во втором — банки-участники дают возможность требованиям и обязательствам накопиться на протяжении определенного периода времени (как правило, одного операционного дня). В конце периода проводятся расчеты только по взаимно зачтенным обязательствам. Такой взаимозачет сумм кредиторской и дебиторской задолженности и может иметь место между двумя сторонами (двусторонний взаимозачет) или тремя и более сторонами (многосторонний взаимозачет).

По разрешению БР организацию клиринговых расчетов может брать на себя небанковские кредитные учреждения на основании лицензий, выдаваемых БР. Клиринговому центру необходимо получить две лицензии: на совершение банковских (в том числе клиринговых) операций, поддерживающих выполнение клиринга, и техническую лицензию, подтверждающую готовность клирингового центра к включению в систему электронных расчетов. Учредителями клиринговых учреждений могут быть коммерческие банки, другие юр. и физ. лица, за исключением органов власти, политических организаций.

Основные задачи клиринговых организаций:

- ускорить и активизировать расчеты между банками

- увеличение достоверности и надежности расчетов

- наиболее рациональное использование временно свободных ресурсов банков

- внедрение современных международных технологий

- создание современной банковской структуры

В России приняты две базовые модели клиринга. По первой классической модели клиринг производится без предварительного депонирования средств на счетах участников клирингового учреждения. По второй — клиринг проводится с предварительным депонированием средств на счетах участников расчетов в клиринговом учреждении.

Главная идея клиринга заключается в том, что только дебетовое сальдо, выявленное на лицевом счете, должно с определенной периодичностью погашаться реальными деньгами, которые передаются в распоряжение клиринговой организации, которая использует их для оплаты кредитового сальдо, образовавшегося у другого участника клиринга.