В России с начала 1992 г. действует трехуровневая система налогов, свойственная практически всем государствам, имеющим федеративное устройство, и соответствующая трехуровневой бюджетной системе (федеральный, региональные и местные бюджеты). Налоговым Кодексом РФ предусмотрен закрытый состав налогов.

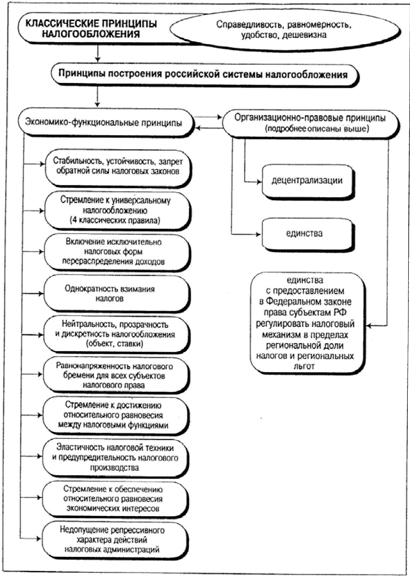

Национальные налоговые системы формируются в соответствии с определенными принципами.

Одни из них определяют фундамент налоговых отношений вне зависимости от пространства и времени: классические (фундаментальные) или общенациональные принципы.

Другие определяют условия построения и функционирования в конкретной стране и в конкретных исторических условиях: организационно-экономические (правовые) или внутринациональные принципы.

Принципиальные основы построения современной налоговой системы

На рисунке представлены принципиальные основы построения современной налоговой системы.

Классические принципы налогообложения заложены Адамом Смитом и отражены в его работе «Исследование о природе и причинах богатства народов» (1776 г.).

Об этом писали также в своих трудах Д. Рикардо, А. Вагнер. Позже — видные русские налоговеды Н. Тургенев, А. Соколов, М. Алексеенко, В. Твердохлебов.

С введением ч. I Налогового кодекса в российском налоговом законодательстве принципы налогообложения получили полноценное закрепление (ст. 3).

Смитом А. были выделены следующие основные принципы налогообложения, которые считаются классическими.

Принцип справедливости должен обеспечивать справедливость как по вертикали (когда налог соответствует материальным возможностям налогоплательщика), так и по горизонтали (применение единой налоговой ставки для одних и тех же доходов).

С точки зрения социальной справедливости, принятая единая ставка обложения доходов для физических лиц в гл. 23 НК РФ нарушает справедливость налогообложения в «вертикальном разрезе», так как налог должен взиматься в точном соответствии с материальными возможностями конкретного лица, т.е. с повышением дохода ставка налога должна увеличиваться. С использованием единой ставки 13 % еще более усилится неравномерное распределение российского населения по уровню дохода. В настоящее время 20 % наиболее богатых устойчиво получают примерно половину всех доходов. Трудно надеяться, что единая ставка налога на доходы физических лиц (НДФЛ) действительно создаст стимул для честного декларирования гражданами реального уровня своих доходов. Вся мировая история подоходного налога связана с использованием прогрессивной шкалы налогообложения.

Справедливость означает соблюдение «правил игры», законодательства.

Равномерность означает единый подход государства к налогоплательщикам с точки зрения всеобщности, единства правил, а также равнонапряженного налогового изъятия.

В мировой практике существуют два подхода к реализации принципа равенства и справедливости.

- Первый подход состоит в обеспечении выгоды налогоплательщика. Согласно этому подходу, уплачиваемые налоги соответствуют тем выгодам, которые налогоплательщик получает от услуг государства, т.е. налогоплательщику возвращается часть уплаченных налогов путем выплат из бюджета различного рода компенсаций, трансфертов, финансирования образования, здравоохранения и т.д. Таким образом, в данном случае имеет связь указанного подхода со структурой расходов бюджета.

- Второй подход в реализации принципа равенства и справедливости состоит в способности налогоплательщика платить налоги. В данном случае этот подход не привязан к структуре расходов бюджета. Каждый платит свою долю в зависимости от платежеспособности.

В построении налоговых систем эти два подхода, как правило, сочетаются, что обеспечивает наиболее благоприятные условия для реализации этого важного принципа построения налоговой системы.

Принцип удобства означает удобство способа и времени взимания налога для налогоплательщика, простоту в подсчете, доступность и понимание.

Принцип дешевизны означает максимальную эффективность налога, выражаемую в низких издержках государства и общества на сбор налогов и на содержание налогового аппарата.

Во-первых, налоги должны быть эффективны с точки зрения «самоокупаемости», т.е. суммы сборов по каждому налогу должны превышать затраты на его сбор и обслуживание. Современная история налогообложения имеет немало примеров установления затратных налогов, введенных без предварительного экономического обоснования. Некоторыми специалистами выдвигалось предложение о введении налога, если доходы от его сбора будут превышать расходы десятикратно.

Во-вторых, установление налогов не должно быть произвольным. При установлении налога и определении его существенных элементов должны учитываться макро- и микроэкономические последствия, т.е. последствия как для бюджета или определенной отрасли экономики, так и для конкретного налогоплательщика.

Большое значение при построении российской налоговой системы имеет соблюдение экономико-функциональных принципов, например, принципа стабильности и устойчивости налоговых законов. Реализация этого принципа обеспечивается тем, что налоговые ставки должны утверждаться законом и пересматриваться не часто. Запрет обратной силы налоговых законов означает недопущение утверждения законодательными актами изменений, вносимых в механизм налогообложения и структуру налогов «задним числом».

Стремление к универсальному налогообложению предполагает стремление к использованию классических принципов в российской налоговой системе (однако, оно пока не дает результатов).

Принцип однократности взимания налогов означает, что в нормально функционирующей налоговой системе не должно допускаться налогообложение одного и того же источника или объекта двумя или несколькими налогами. Иными словами один и тот же объект может облагаться налогом одного вида и только один раз за определенный законодательством налоговый период.

Нейтральность налогообложения — налоговая система должна предъявлять одинаковые требования к эффективности хозяйствования конкретного налогоплательщика вне зависимости от форм собственности, субъекта налогообложения, его отраслевой или иной принадлежности. Иными словами, не допускается установление дополнительных налогов, повышенных либо дифференцированных ставок налогов или налоговых льгот в зависимости от форм собственности, организационно-правовой формы организации, гражданства физического лица, а также от региона или географического места происхождения уставного (складочного) капитала (фонда) или имущества налогоплательщика. Налоги не должны оказывать влияние на принятие экономических решений или, по крайней мере, это влияние должно быть минимальным.

Прозрачность налогообложения — налоговая система должна быть понятна и принята большей частью общества. Налог, который налогоплательщик обязан платить, должен быть определен точно, а не произвольно: время, способ и сумма платежа должны быть в точности известны налогоплательщику.

Дискретность налогообложения означает, что экономически более обоснованно иметь много источников пополнения бюджета со сравнительно низкими ставками и широкой налогооблагаемой базы, чем один-два вида поступлений с высокими ставками налогообложения.

Равнонапряженность налогового бремени для всех субъектов налогового права — каждый налогоплательщик должен вносить справедливую долю в государственную казну. И юридические, и физические лица должны принимать материальное участие в финансировании потребностей государства соизмеримо доходам, получаемым ими под покровительством и при поддержке государства. Но обложение налогами должно быть всеобщим и равномерно распределяться между налогоплательщиками.

Стремление к достижению относительного равновесия между налоговыми функциями предполагает, что налоги должны выполнять не только фискальную функцию, но и контрольную, распределительную, стимулирующую (дестимулирующую). К сожалению, на сегодня достичь хотя бы относительно равновесия не удается, и налоги в основном выполняют фискальную функцию, т.е. формируют финансовые результаты государства.

Принцип эластичности налоговой техники и предупредительности налогового производства означает, что в налоговую систему по мере необходимости должны вноситься изменения, дополнения (но не слишком часто) и об этом необходимо заранее уведомлять налогоплательщиков.

Стремление к обеспечению относительного равновесия экономических интересов — это стремление учитывать при налогообложении интересы государства и всех категорий налогоплательщиков (рабочих, студентов, собственников, предпринимателей и т.д.). Например, величина налоговой нагрузки на налогоплательщика должна позволять ему после уплаты налогов иметь доход, обеспечивающий ему нормальное функционирование. Недопустимо при установлении ставок налога исходить сугубо из сиюминутных интересов пополнения государственной казны, в ущерб развития экономики и интересам налогоплательщика. По мнению многих, НК РФ защищает интересы «крупного капитала». Например, налог на доходы физических лиц взимается одинаково со всех категорий налогоплательщиков: и получающих миллионные доходы и низкую заработную плату (13 %).

Недопущение репрессивного характера действий налоговых администраций означает, что не может допускаться толкование закона о налоге налоговым чиновником, установление дополнительных налогов, введение индивидуальных максимальных налоговых ставок, побуждающих налогоплательщиков свертывать экономическую деятельность. Кроме того, налоговые администрации не могут устанавливать и различно применять налоги, исходя из политических, экономических, этнических, конфессиональных или иных подобных критериев.

Взаимосвязи звеньев бюджетной системы реализуются на основе организационно-правовых принципов, в основу которых в федеративных государствах должен быт заложен бюджетный федерализм.

Существуют три формы взаимоотношений бюджетов различных уровней по формированию доходов, условно именуемые «разные налоги», «разные ставки», «разные доходы».

Разные налоги. Суть этой формы состоит в том, что каждый уровень власти (например, Федерация, субъекты Федерации, местные органы власти) вводят свои налоги.

Существуют два основных варианта этой формы:

- полное разделение прав и ответственности различных уровней власти в установлении налогов.

Каждый уровень власти самостоятельно устанавливает и вводит в действие те налоги, которые целиком поступают в его бюджет. Однако общая сумма налогов, поступающая в бюджеты различных уровней, не должна достигать конфискационных значений, приводить к разорению налогоплательщика. Поэтому при такой системе могут устанавливаться верхние ограничения суммы налоговых изъятий; - неполное разделение прав и ответственности различных уровней власти в установлении налогов.

При этой системе центральный орган власти устанавливает исчерпывающий перечень налогов и вводит в действие общегосударственные (федеральные) налоги. Местные органы власти решают вопрос о введении в действие на своей территории тех или иных местных налогов из установленного перечня.

Разные ставки. Эта форма предполагает, что основные условия взимания того или иного конкретного налога устанавливает центральный орган власти, а местные органы власти определяют ставки налога, по которым исчисляется налог, зачисленный в конкретный местный бюджет. При этом общий размер налоговой ставки ограничивается также центральным органом власти. Эта форма оставляет местным органам власти меньше свободы, чем первая, но в большей степени защищает налогоплательщика от местного произвола.

Разные доходы. При данной форме свобода местных органов власти совсем незначительна, ибо в данном случае между бюджетами различных уровней делятся суммы собранного налога. Порядок и условия раздела устанавливаются центральной властью либо по потребностям конкретных регионов, либо по каким-то установленным нормативам (численность населения, объем налоговых поступлений и др.).

Наиболее радикальный принцип единства налоговой политики реализуется при помощи формы «разные доходы», а принцип налоговой децентрализации — при первом варианте формы «разные налоги». Однако на практике одной-единственной формы при построении налоговой системы недостаточно.

Обычно используется комбинация всех трех, реже — двух форм (Пепеляев С. Налоговая политика: единство или децентрализация? // ЭЖ. 1994. № 40. С. 22).

В случае принятия федерализма как способа управления, при котором органично сочетаются интересы всего государства с интересами отдельных его частей, обеспечиваются единство и целостность страны при соблюдении самостоятельности территорий в решении вопросов, включенных в их компетенцию. Бюджетный федерализм можно определить как отношение между федеральной властью и властями национально-государственных и административно-территориальных подразделений по поводу оптимального, научно обоснованного распределения доходов бюджетов каждого уровня и расходов, финансируемых на них. Бюджетный федерализм базируется на:

- сочетании интересов, обеспечивающем высокую степень самостоятельности территориальных бюджетов при сохранении ведущей роли федерального бюджета;

- наличии трехзвенной бюджетной системы и равенстве прав бюджетов одного звена;

- применении единых для всех субъектов Федерации критериев при расчетах объемов средств, выделяемых из федерального бюджета в целях выравнивания развития регионов и оказания им финансовой помощи.

Организационно-правовые принципы российской системы налогообложения также не соблюдается в полной мере и требуется дальнейшая их реализация.

Налоговая система как единое целое и каждый отдельный налог обладают рядом функций. Функции налоговой системы являются производными от объективных функций налогов.

Функция налога — это способ выражения его свойств. Она показывает, как реализуется общественное назначение этой экономической категории как инструмента распределения и перераспределения доходов государства.

Фискальная функция (бюджетная) в налоговой теории бесспорно признана. По другим функциям существуют различные мнения: от отрицания наличия каких-либо других функций, кроме фискальной и, в лучшем случае, контрольной, до чрезмерного увеличения их количества. Это объясняется тем, что современное государство имеет многие функции: помимо классических общественно-политических государство регулирует основные социально-экономические процессы. Наиболее признанными являются следующие функции: фискальная, макроэкономическая (регулирующая), распределительная, социальная, стимулирующая, контрольная.

Фискальная функция состоит в обеспечении доходов государственной бюджетной системы, находится в центре государственной финансовой политики. Преобладающий интерес к реализации этой функции может нарушить баланс фискальной функции с другими функциями налоговой системы.

Регулирующая функция налогов и налоговой политики заключается в регулировании макроэкономических процессов, совокупного спроса и предложения, темпов роста и занятости.

Распределительная функция проявляется в сложном взаимодействии с ценами, доходами, процентом, динамикой курсов акций и т.д. Налоги выступают инструментом распределения и перераспределения национального дохода, доходов юридических и физических лиц, а также распределения капиталов и инвестиционных ресурсов.

Социальная функция реализует значительные обязательства государства перед населением при финансировании им за счет налогов образования, здравоохранения, пенсионных расходов, социального страхования и др. Социальная функция проявляется и непосредственно через механизм налоговых льгот и налоговых ставок.

Стимулирующая функция (функция микроэкономического регулирования) — самая труднореализуемая, взаимодействует с экономическими интересами юридических и физических лиц, проявляется через специфические формы и элементы налогового механизма: систему льгот и поощрений, запретительные и ограничивающие ставки и другие инструменты налогового механизма.

Контрольная функция обеспечивает воспроизводство налоговых отношений государства и налогоплательщиков. Без контрольной функции другие функции неосуществимы или их реализация подрывается в самой основе.

Под эффективностью налоговой системы в широком смысле понимается ее способность выполнять возложенные на нее функции. Эффективность в узком смысле — это оптимальные внутрисистемные характеристики, свидетельствующие о наличии высоких потенциальных возможностей для выполнения налогами своих функций.