Безрисковая ставка доходности (rf) имеет место у безрисковых активов, то есть активов, вложения в которые характеризуются нулевым риском. В качестве безрисковых активов рассматриваются обычно государственные ценные бумаги. Например, в России в качестве таких активов можно рассматривать российские еврооблигации Russia-30 со сроком погашения 30 лет.

Коэффициент b – коэффициент, определяющий изменение стоимости средств организации по сравнению с изменением их стоимости по всем компаниям данной отрасли. Этот коэффициент отражает чувствительность ставки доходности конкретной компании к изменению систематического риска, то есть риска, который не поддается диверсификации. На финансовых рынках инвесторы получают вознаграждение за подверженность только систематическому риску, поскольку это единственный вид риска, который они не могут избежать с помощью диверсификации активов. Поэтому необходимость в расчете коэффициента b возникает в связи с тем, что имеет место систематический риск. Коэффициент b измеряет риск, оставшийся после того, как портфель инвестиций был диверсифицирован. В этой связи инвесторы не получают компенсацию за риск, который они могут избежать, так как риск, за который они должны получать компенсацию, – это систематический риск.

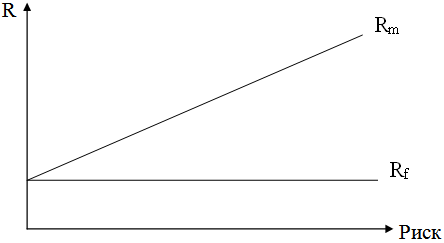

Соотношение между риском и доходностью

В табл. представлены средние значения b и средние ставки доходности капитала по западноевропейским странам.

Коэффициент b рассчитывается на основе оценки ковариации доходности активов некоторой компании и рыночной доходности.

Если b равен 1, то колебания доходности этой компании полностью совпадают с колебаниями доходности отрасли в целом. Другими словами, данная компания рискованна настолько же, насколько сама отрасль в целом.

Любая компания, колебания доходности которой превосходят среднюю рыночную доходность, является более рискованной и имеет b-коэффициент больше 1. Если, например, b равен 1,2, то в случае общего подъема доходности по отрасли доходность (или стоимость акций) компании должна расти на 20 % быстрее, чем по отрасли в целом, так как риск выше. Компания, доходность которой меняется меньше, чем рыночная доходность (средняя по отрасли), является менее рискованной и имеет b-коэффициент меньше 1.

Ставка доходности капитала в западноевропейских странах

| Страна | rm | rf | (rm – rf) | b | b´(rm – rf), | ke |

| Австрия | 10,30 | 3,90 | 6,40 | 1,35 | 8,60 | 12,50 |

| Бельгия | 8,90 | 4,00 | 4,90 | 0,99 | 4,90 | 8,90 |

| Дания | 8,90 | 4,20 | 4,70 | 1,04 | 4,90 | 9,10 |

| Финляндия | 9,70 | 4,00 | 5,70 | 1,00 | 5,70 | 9,70 |

| Франция | 9,10 | 3,90 | 5,20 | 1,00 | 5,20 | 9,10 |

| Германия | 9,00 | 3,80 | 5,30 | 0,97 | 5,10 | 8,90 |

| Ирландия | 10,00 | 4,00 | 6,00 | 1,20 | 7,20 | 11,20 |

| Италия | 11,20 | 4,20 | 6,90 | 1,20 | 8,30 | 12,50 |

| Нидерланды | 9,10 | 3,90 | 5,20 | 0,80 | 4,20 | 8,10 |

| Норвегия | 11,50 | 4,80 | 6,70 | 1,05 | 7,00 | 11,80 |

| Португалия | 10,80 | 4,30 | 6,50 | 1,20 | 7,80 | 12,10 |

| Испания | 9,20 | 4,00 | 5,20 | 1,07 | 5,60 | 9,60 |

| Швеция | 9,90 | 4,10 | 5,80 | 0,98 | 5,60 | 9,70 |

| Швейцария | 9,00 | 2,50 | 6,50 | 0,87 | 5,70 | 8,20 |

| Великобритания | 10,50 | 4,20 | 6,20 | 0,72 | 4,50 | 8,70 |

| Среднее значение | 9,81 | 3,99 | 5,81 | 1,03 | 6,02 | 10,01 |

Как правило, b-коэффициенты рассчитываются специализированными информационно-аналитическими агентствами, инвестиционными и консалтинговыми компаниями и публикуются, в том числе и в России, по компаниям, акции которых наиболее ликвидны. В табл. представлены значения b-коэффициентов для некоторых компаний Великобритании, Франции и Германии.